您的位置:首页 >财经 > 快讯 >

震荡市如何提升投资体验?股债平衡策略或是良方

近期,股市行情跌宕起伏,不少权益基金创下历史最大回撤记录,而股债平衡型基金在震荡市中展现出较强的抗跌性。WIND数据显示,截至3月22日,普通股票型基金、偏股混合型基金年初以来平均最大回撤分别为-19.43%、-17.76%,而同期平衡混合型基金平均最大回撤为-10.67%。事实上,股票和债券两类资产之间存在负相关性,通过构建动态的股债投资组合,有望实现相对较稳的投资回报。在当前震荡市,股债平衡策略或能平滑单一资产波动,提升投资体验。

什么是股债平衡策略?简单来说,股债平衡策略是一种根据市场行情和盈利情况进行股债仓位动态调整,以实现最优结果的策略。该策略可以利用股债之间的跷跷板效应对冲风险,增厚收益。此外,从长期回报来看,股票资产的收益率较高,但短期波动比较大,而债券资产有着长期收益稍低,但波动却小很多的特性,通过资产配置和再平衡,可以有效降低波动和控制回撤。

据了解,将于4月18日发行的华安鼎安优选一年持有(A类:015133,C类:015134)便是一只股债平衡型产品,该基金股票仓位为20%-65%,上有顶、下有底,在震荡环境中通过灵活调整股票仓位,起到攻守兼备的效果。具体来看,当市场行情向好时,可适当调高股票仓位,减少债券仓位,力争把握股市上涨机遇;当市场行情震荡或压力时,可通过调低股票仓位,增加债券仓位,在降低回撤风险的同时通过债券资产为组合提供底层收益。

在基金经理配备上,华安鼎安优选一年持有在股、债两部分投资中分别配有专业的基金经理。股票部分由舒灏负责,债券部分由石雨欣负责,两人将在各自领域发挥自身强项。

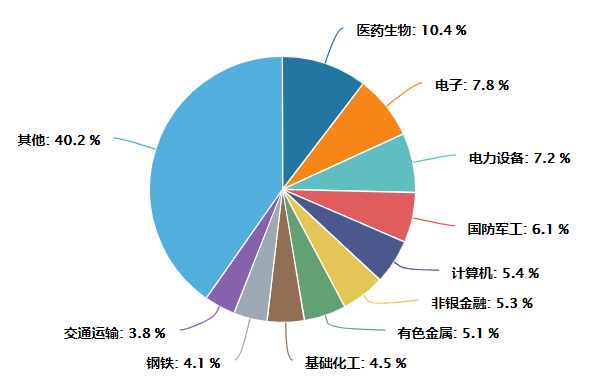

舒灏具有13年证券从业经验,2011年加入华安基金后,历任机械、军工、电力设备等领域研究员,在军工领域积累了丰富的研究经验。目前担任基金经理已有3年多时间,还先后管理过多只保本基金、“固收+”等多类中低风险产品,亦取得不错的投资成效。以华安新机遇为例,基金四季报数据显示,截至2021年底,该基金近1年收益率为6.04%,同期业绩比较基准收益率为-0.84%,超额收益显著。

石雨欣有着15年证券从业经验,曾任联合资信评估有限公司高级分析师,2008年加入华安基金,历任固定收益部信用分析师,于2015年开始管理基金产品,有着丰富的固收类产品管理运作经验。目前,石雨欣共在管6只基金产品,均表现良好,以华安安康A为例,基金定期报告显示,截至2021年底,该基金自2018年8月转型以来,已经连续13个季度斩获正收益,在多变的市场行情中,给投资者带来了较好的持有体验。

在当前震荡市,为了帮助投资者“拿得住”,在运作模式上,华安鼎安优选一年持有设置了一年最短持有期,每笔基金份额必须持有满一年方可赎回,能够帮助投资者淡化短期市场波动,不受市场短期情绪影响,有效避免追涨杀跌、频繁申赎等非理性行为的发生,助力投资者“穿越”震荡迷雾。同时,一年强制持有期限,有利于投资者耐心长期持有,养成科学投资习惯,进而更好地分享长期投资回报。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。